0 編集部が注目した重点ポイント

①データセンタ向け増産投資で製造能力を5倍に高める

世界的な生成AI需要の拡大を受け、光ファイバや冷却システムなどのデータセンタ関連事業を強化しています。三重工場などの増強により、ローラブルリボンケーブルやDFBレーザ(通信用光源)の製造能力を2023年度比で約5倍に引き上げる計画です。インフラを支える先端技術領域で、エンジニアや製造管理のキャリア機会が大きく広がっています。

②富士通オプティカルコンポーネンツを完全子会社化する

2025年4月1日付で、光通信部品に強みを持つ富士通オプティカルコンポーネンツ(現:古河ファイテルオプティカルコンポーネンツ)を連結子会社化しました。同社の高速光変調器技術と、古河電工の光半導体技術を融合させることで、次世代ネットワーク市場での競争力を高めています。異文化融合による組織活性化と、新製品開発のスピードアップが期待されるフェーズです。

③成長分野へ注力するため電池事業の連結を外す

経営資源を成長分野へ集中させるため、古河電池の連結除外(2025年12月下旬予定)を決定しました。今後は持分法適用会社として約20%の株式を継続保有しつつ、本体はデータセンタや電動車(xEV)向け高電圧部品などの高成長領域へシフトします。事業ポートフォリオの抜本的な見直しにより、成長の主軸がより明確になったことで、専門性を活かせるポジションが鮮明化しています。

1 連結業績ハイライト

出典:古河電工グループ 2025年度第2四半期決算 P.5

2026年3月期第2四半期の連結累計実績は、売上高6,107億円、営業利益194億円となりました。情報通信分野での新会社連結効果や、データセンタ向け需要の堅調な推移が寄与し、増収増益を確保しています。銅価格の変動や為替の影響(円高方向への推移)があったものの、実質的な販売数量の増加と改善活動により、収益性は着実に向上しています。

通期予想(営業利益530億円)に対する進捗率は36.6%となっています。一見低く見えますが、同社はデータセンタ向けの増産投資効果が下半期(Q4以降)から本格化することを見込んでおり、現時点では想定どおりの進捗と評価されています。通期予想は据え置かれ、今後の成長への期待が維持されています。

2 事業別分析:転職者が活躍できるフィールド

出典:古河電工グループ 2025年度第2四半期決算 P.16

インフラ(情報通信ソリューション)

事業内容:光ファイバ・ケーブル、光部品(レーザチップ、変調器等)、ネットワーク機器の提供。

業績推移:売上高1,034億円(前年同期比+34.9%)、営業利益1億円(前年同期は56億円の赤字)。

注目ポイント:(注:2025年4月から旧FOC社が新規連結)データセンタ事業者や通信プロバイダ向けの需要が非常に活発です。特に超多心ケーブルや光源デバイスの需要増に対応するため、製造体制の強化を急いでいます。光通信技術とデジタルインフラの知見を持つ人材への需要が極めて高い領域です。

インフラ(エネルギーインフラ)

事業内容:電力ケーブル、再生可能エネルギー関連の地中・海底線事業、送配電部品の開発。

業績推移:売上高688億円(前年同期比+2.4%)、営業利益26億円(前年同期比-18.7%)。

注目ポイント:国内の電力インフラ更新や再生可能エネルギー関連の需要が堅調です。短期的には案件ごとの採算差で減益ですが、今後は利益重視の受注戦略を徹底します。2025年10月にはグループ内のメタル電線事業を統合した「古河電工メタルケーブル」が始動し、組織再編が進んでいます。

電装エレクトロニクス(自動車部品・電池)

事業内容:ワイヤハーネス、自動車用電池(古河電池)、高電圧対応部品の提供。

業績推移:売上高1,947億円(前年同期比-1.1%)、営業利益108億円(前年同期比-4.4%)。

注目ポイント:中国・東南アジア市場での売上減少が課題となっています。今後は、古河電池の連結除外による事業ポートフォリオの最適化を推進。一方で、アルミワイヤハーネスなどの電動車(xEV)向け高付加価値製品の開発に注力しており、次世代モビリティへの変革期を支える人材が求められています。

電装エレクトロニクス(材料事業)

事業内容:銅条・高機能材、導電材など、電子機器や通信インフラ用材料の製造。

業績推移:売上高1,574億円(前年同期比+2.3%)、営業利益22億円(前年同期比-31.2%)。

注目ポイント:エレクトロニクス需要の回復傾向は見られるものの、銅価や為替の変動が利益を圧迫しました。現在は低採算品種の撤退と高付加価値製品(パワー半導体用銅条など)へのシフトを断行中です。素材開発から収益改善まで、事業再生に近いダイナミズムを経験できるフィールドです。

機能製品

事業内容:半導体製造用テープ、放熱・冷却部品、HDD用アルミブランク材、銅箔の提供。

業績推移:売上高807億円(前年同期比+11.5%)、営業利益74億円(前年同期比-6.3%)。

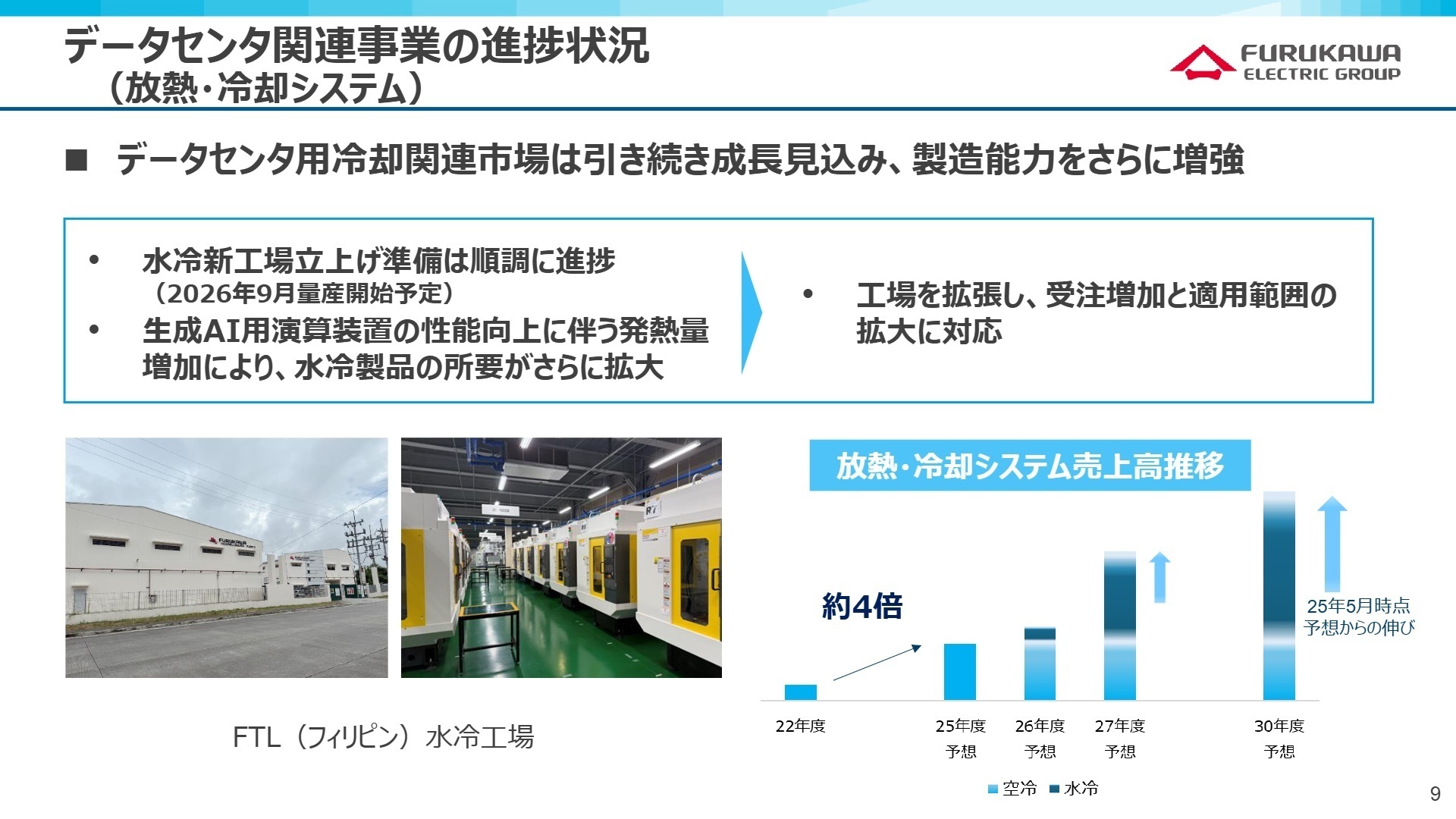

注目ポイント:データセンタ用の水冷工場(フィリピン)を拡張し、2026年9月の量産開始を目指しています。台湾ドル高の影響や主要顧客の需要変化といった外部要因はありますが、生成AIブームを背景とした冷却ソリューションの引き合いは非常に強く、設備投資を加速させている注力エリアです。

3 今後の見通しと採用の注目点

出典:古河電工グループ 2025年度第2四半期決算 P.9

古河電工の今後の戦略において、最大の注目点は「データセンタ向けビジネスの収益化スピード」です。上半期は設備投資額を前回予想の540億円から600億円へ上方修正しており、特に下半期からQ4にかけて、三重工場の増産投資や新会社のシナジー効果が利益に乗り始める計画です。エンジニアリング部門や生産管理、そしてグローバルな供給網を支える資材調達・物流ポジションでの採用ニーズが一段と高まっています。

一方で、古河電池の連結除外(2025年12月予定)やメタル電線事業の統合など、不採算・低成長領域の切り離しも完了に近づいています。これにより、全社の営業利益率は改善する見通しですが、既存事業の変革期における組織再編や意識改革を担える人事・経営企画職への期待も大きくなっています。米国関税措置への対応やサプライチェーン変更など、外部環境の変化に即応できるタフな専門人材が、これからの同社の成長を支えることになります。

4 求職者へのアドバイス

同社は現在、老舗メーカーから「データセンタ・モビリティの基盤を創る高収益企業」への変革期にあります。単なる安定志向ではなく、「自分の技術や経験を、AI社会や脱炭素を支えるインフラにどう反映させたいか」を具体化することが重要です。特に新規子会社連結や拠点統合といった組織のダイナミズムに関わりたいという姿勢は、現在の同社のフェーズに強く合致するでしょう。

- 「データセンタ向け増産投資において、製造ラインの垂直立ち上げを実現するために現場に期待されている役割は何でしょうか?」

- 「旧FOC社の完全子会社化により、組織文化の融合についてどのような施策や課題感を持たれていますか?」

- 「米国関税措置など地政学リスクに対し、サプライチェーンの再構築において中途採用者が貢献できる余地はどこにありますか?」

5 転職者が知っておきたい現場のリアル(口コミ)

ストレスの少ない人間関係が築かれている

国際的なプロジェクトに携わる機会が多く、英語力が求められる場面が多々あります。日本人社員が多いものの、グローバルな視点を持つことができる環境です。職場の雰囲気は非常に穏やかで、上司が部下を怒鳴るような光景は見たことがありません。そのため、ストレスの少ない人間関係が築かれています。全体として、働きやすい職場環境が整っていると感じます。

(20代後半・コンサルティング営業・男性) [キャリコネの口コミを読む]※本記事は、公開されている決算短信、決算説明資料等の公開資料、および社員・元社員の口コミ情報をもとに、編集部の責任において作成しています。

使用した主な公開資料

- 2026年3月期 第2四半期(中間期)決算短信〔日本基準〕(連結)

- 古河電工グループ 2025年度第2四半期決算説明資料

上場企業の四半期決算から、面接で差がつく「志望動機」や「逆質問」のヒントを導き出す専門チーム。3ヶ月ごとの業績推移と戦略の遂行状況をキャリコネ独自の現場データと照合し、求人票だけでは見えない企業の「現在地」を可視化します。投資家向け情報を、転職希望者が選考を有利に進めるための武器に変える、実戦的な企業研究を配信中。